Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

1. Теоретические основы управления денежными потоками организации

1.1 Методика анализа движения денежных потоков

Денежные средства - наиболее ликвидные активы и долго не задерживаются на данной стадии кругооборота. Однако в определенном размере они постоянно должны присутствовать в составе оборотных средств, иначе предприятие будет признано неплатежеспособным.

Основная цель анализа денежных потоков заключается в выявлении причин дефицита (избытка) денежных потоков и определении источников их поступления и направлений расходования для контроля за текущей ликвидностью и платежеспособностью предприятия. Его платежеспособность и ликвидность очень часто находятся в зависимости от реального денежного оборота в виде потока денежных платежей, отражаемых на счетах бухгалтерского учета 7, с. 124.

Основными задачами анализа денежных потоков являются:

оперативный, повседневный контроль за сохранностью наличных денежных потоков и ценных бумаг в кассе предприятия;

контроль за использованием денежных потоков строго по целевому назначению;

контроль за правильными и своевременными расчетами с бюджетом, банками, персоналом;

контроль за соблюдением форм расчетов, установленных в договорах с покупателями и поставщиками;

своевременная выверка расчетов с дебиторами и кредиторами для исключения просроченной задолженности;

диагностика состояния абсолютной ликвидности предприятия;

прогнозирование способности предприятия погасить возникшие обязательства в установленные сроки;

способствование грамотному управлению денежными потоками предприятия.

Основным источником информации для проведения анализа взаимосвязи прибыли, движения оборотного капитала и денежных потоков является баланс (ф. №1), приложение к балансу (ф. №5), отчет о финансовых результатах и их использовании (ф. №2). Особенностью формирования информации в этих отчетах является метод начислений, а не кассовый метод. Это означает, что полученные доходы, или понесенные затраты могут не соответствовать реальному «притоку» или «оттоку» денежных потоков на предприятии.

В отчете может быть показана достаточная величина прибыли и тогда оценка рентабельности будет высокой, хотя в то же время предприятие может испытывать острый недостаток денежных потоков для своего функционирования. И наоборот, прибыль может быть незначительной, а финансовое состояние предприятия - вполне удовлетворительным. Показанные в отчетности предприятия, данные о формировании и использовании прибыли не дают полного представления о реальном процессе движения денежных потоков.

Например, достаточно для подтверждения сказанного сопоставить величину балансовой прибыли, показанной в ф. №2 отчета о финансовых результатах и их использовании с величиной изменения денежных потоков в балансе. Прибыль является лишь одним из факторов (источников) формирования ликвидности баланса. Другими источниками являются: кредиты, займы, эмиссия ценных бумаг, вклады учредителей, прочие. Поэтому в некоторых странах в настоящее время отдается предпочтение отчету о движении денежных потоков как инструменту анализа финансового состояния фирмы. Например, в США с 1988 года введен стандарт, по которому предприятия, вместо составлявшегося ими до этого отчета об изменениях в финансовом положении, должны составлять отчет о движении денежных потоков. Такой подход позволяет более объективно оценить ликвидность фирмы в условиях инфляции и с учетом того, что при составлении остальных форм отчетности используется метод начисления, то есть он предполагает отражение расходов независимо от того, получены или уплачены соответствующие денежные суммы.

Отчет о движении денежных потоков - это документ финансовой отчетности, в котором отражаются поступление, расходование и нетто-изменения денежных потоков в ходе текущей хозяйственной деятельности, а также инвестиционной и финансовой деятельности за определенный период. Эти изменения отражаются так, что позволяют установить взаимосвязь между остатками денежных потоков на начало и конец отчетного периода.

Отчет о движении денежных потоков - это отчет об изменениях финансового состояния, составленный на основе метода потока денежных потоков. Он дает возможность оценить будущие поступления денежных потоков, проанализировать способность фирмы погасить свою краткосрочную задолженность и выплатить дивиденды, оценить необходимость привлечения дополнительных финансовых ресурсов. Данный отчет может быть составлен либо в форме отчета об изменениях в финансовом положении (с заменой показателя «чистые оборотные активы» на показатель «денежные средства»), либо по специальной форме, где направления движения денежных потоков сгруппированы по трем направлениям: хозяйственная (операционная) сфера, инвестиционная и финансовая сферы.

Логика анализа достаточно очевидна - необходимо выделить по возможности все операции, затрагивающие движение денежных потоков. Это можно сделать различными способами, в частности путем анализа всех оборотов по счетам денежных потоков (счета 50, 51, 52, 55, 57). Однако в мировой учетно-аналитической практике применяют, как правило, один из двух методов, известных как прямой и косвенный методы. Разница между ними состоит в различной последовательности процедур определения величины потока денежных потоков в результате текущей деятельности:

прямой метод основывается на исчислении притока (выручка от реализации продукции, работ и услуг, авансы полученные и др.) и оттока (оплата счетов поставщиков, возврат полученных краткосрочных ссуд и займов и др.) денежных потоков, т.е. исходным элементом является выручка;

косвенный метод основывается на идентификации и учете операций, связанных с движением денежных потоков, и последовательной корректировке чистой прибыли, т.е. исходным элементом является прибыль.

На практике используют два метода расчета денежных потоков - прямой и косвенный.

Прямой метод расчета основан на отражении итогов операций (оборотов) по счетам денежных потоков за период. При этом операции группируются по трем видам деятельности:

текущая (основная) деятельность - получение выручки от реализации, авансы, уплата по счетам поставщиков, получение краткосрочных кредитов и займов, выплата заработной платы, расчеты с бюджетом, выплаченные / полученные проценты по кредитам и займам;

инвестиционная деятельность - движение средств, связанных с приобретением или реализацией основных средств и нематериальных активов;

финансовая деятельность - получение долгосрочных кредитов и займов, долгосрочные и краткосрочные финансовые вложения, погашение задолженности по полученным ранее кредитам, выплата дивидендов.

Необходимые данные берется из форм бухгалтерской отчетности: «Бухгалтерского баланса» и «Отчета о движении денежных потоков.

Расчет денежного потока прямым методом дает возможность оценивать платежеспособность предприятия, а также осуществлять оперативный контроль за поступлением и расходованием денежных потоков. В Росси прямой метод положен в основу формы «Отчета о движении денежных потоков». При этом превышение поступлений над выплатами как по предприятию в целом, так и по видам деятельности означает приток средств, а превышение выплат над поступлениями - их отток.

В долгосрочной перспективе прямой метод расчета величины денежных потоков дает возможность оценить уровень ликвидности активов. В оперативном управлении финансами прямой метод может использоваться для контроля за процессом формирования выручки от продажи продукции (товаров, услуг) и выводов относительно достаточности денежных потоков для платежей по финансовым обязательствам.

Недостатком этого метода является невозможность учесть взаимосвязи полученного финансового результата (прибыли) и изменения абсолютного размера денежных потоков предприятия.

Косвенный метод предпочтителен с аналитической точки зрения, так как позволяет определить взаимосвязь полученной прибыли с изменением величины денежных потоков. Расчет денежных потоков данным методом ведется от показателя чистой прибыли с необходимыми его корректировками в статьях, не отражающих движение реальных денег по соответствующим счетам.

Для устранения расхождений в формировании чистого финансового результата и чистого денежного потока производятся корректировки чистой прибыли или убытка с учетом:

изменений в запасах, дебиторской задолженности, краткосрочных финансовых вложениях, краткосрочных обязательствах, исключая займы и кредиты, в течение периода;

неденежных статей: амортизация внеоборотных активов; курсовые разницы; прибыль (убыток) прошлых лет, выявленная в отчетном периоде и другое;

иных статей, которые должны найти отражение в инвестиционной и финансовой деятельности.

В методических целях можно выделить определенную последовательность осуществления таких корректировок.

На первом этапе устраняется влияние на чистый финансовый результат операций неденежного характера. Например, выбытие объектов основных средств и нематериальных активов вызывает учетный убыток в размере их остаточной стоимости. Вполне понятно, что никакого воздействия на величину денежных потоков операции списания с баланса остаточной стоимости имущества не оказывают, поскольку связанный с ними отток средств произошел значительно раньше - в момент его приобретения. Следовательно, сумма убытка в размере недоамортизированной стоимости должна быть добавлена к величине чистой прибыли.

На втором этапе корректировочные процедуры выполняются с учетом изменений в статьях оборотных активов и краткосрочных обязательств. Цель проведения корректировок состоит в том, чтобы показать, за счет каких статей оборотных активов и краткосрочных обязательств произошло изменение суммы денежных потоков в конце отчетного периода по сравнению с его началом. Увеличение статей оборотных активов характеризуется использованием средств и, следовательно, расценивается как отток денежных потоков. Уменьшение статей оборотных активов характеризуется высвобождением средств и расценивается как приток денежных потоков.

1.2 Управление денежными потоками организации

Управление денежными активами или остатком денежных потоков и их эквивалентов, постоянно находящимся в распоряжении предприятия, составляет неотъемлемую часть функций общего управления оборотными активами некоммерческих предприятий.

Размер остатка денежных активов, которым оперирует предприятие в процессе хозяйственной деятельности, определяет уровень его абсолютной платежеспособности (готовность предприятия немедленно рассчитаться по всем своим неотложным финансовым обязательствам), влияет на размер капитала, инвестируемого в оборотные активы, а также характеризует в определенной мере его инвестиционные возможности (инвестиционный потенциал осуществления предприятием краткосрочных финансовых инвестиций).

Основной целью финансового менеджмента в процессе управления денежными активами является обеспечение постоянной платежеспособности предприятия. В этом получает свою реализацию функция денежных активов как средства платежа, обеспечивающая реализацию целей формирования их операционного, страхового и компенсационного остатков. Приоритетность этой цели определяется тем, что ни большой размер оборотных активов и собственного капитала, ни высокий уровень рентабельности хозяйственной деятельности не могут застраховать предприятие от возбуждения против него иска о банкротстве, если в предусмотренные сроки из-за нехватки денежных активов оно не может рассчитаться по своим неотложным финансовым обязательствам.

Поэтому в практике финансового менеджмента управление денежными активами часто отождествляется с управлением платежеспособностью (или управлением ликвидностью).

Управление денежными потоками осуществляется также с помощью прогнозирования денежного потока, т.е. поступления (притока) и использования (оттока) денежных потоков. Размер денежных притоков и оттоков в условиях нестабильности и инфляции может быть определен весьма приблизительно и только на короткий период, например, месяц, квартал.

Величина предполагаемых поступлений рассчитывается с учетом среднего срока оплаты счетов и продажи в кредит. Учитывается изменение дебиторской задолженности за избранный период, что может увеличить или уменьшить приток денежных потоков, определяется влияние внереализационных операций и прочих поступлений.

Параллельно прогнозируется отток денежных потоков, т.е. предполагаемая оплата счетов за поступившие товары, а главным образом погашение кредиторской задолженности. Предусматриваются платежи в бюджет, налоговые органы и внебюджетные фонды, выплаты дивидендов, процентов, оплата труда работников предприятия, возможные инвестиции и другие расходы.

В итоге определяется разница между притоком и оттоком денежных потоков - чистый денежный поток со знаком плюс или минус. Если превышает сумма оттока, то рассчитывается величина краткосрочного финансирования в виде банковской ссуды или других поступлений для того, чтобы обеспечить прогнозируемый денежный поток.

Определение минимально необходимой потребности в денежных активах для осуществления текущей хозяйственной деятельности направлено на установление нижнего предела остатка необходимых денежных активов и осуществляется на основе прогноза денежного потока по следующей формуле :

где ДА min - минимально необходимая потребность в денежных активах для осуществления текущей хозяйственной деятельности в предстоящем периоде;

ПР ДА - предполагаемый объем платежного оборота по текущим хозяйственным операциям в предстоящем периоде;

О ДА - оборачиваемость денежных активов (в разах) в аналогичном по сроку отчетном периоде (с учетом планируемых мероприятий по ускорению оборота денежных активов).

Расчет минимально необходимой потребности в денежных активах может быть осуществлен и иным методом :

где ДА К - остаток денежных активов на конец отчетного периода;

ФР ДА - фактический объем платежного оборота по текущим хозяйственным операциям в отчетном периоде.

Анализ денежного потока и управление им позволяют определить его оптимальный уровень, способность предприятия рассчитаться по своим текущим обязательствам и осуществлять инвестиционную деятельность.

Обобщенной характеристикой структуры источников формирования является качество чистого денежного потока. Высокое его качество характеризуется ростом доли чистой прибыли, полученной за счет роста выпуска продукции и снижения ее себестоимости, а низкое - за счет увеличения доли чистой прибыли, связанного с ростом цен на продукцию, осуществлением внереализационных операций, в общем объеме чистой прибыли.

При этом важно определить достаточность генерируемого в процессе хозяйственной деятельности чистого денежного потока для финансирования возникающих потребностей. Для этого используется коэффициент достаточности чистого денежного потока (КД ЧПД), который рассчитывается по следующей формуле

КД ЧПД = (3)

где ОД - сумма выплат основного долга по долго- и краткосрочным кредитам и займам организации;

У - индекс - дивиденды учредителей;

З ТМ - сумма прироста запасов товарно-материальных ценностей в составе оборотных активов организации;

Д у - сумма дивидендов (процентов), выплаченных собственникам предприятия (акционерам, пайщикам) на вложенный капитал.

Для оценки синхронности формирования положительного и отрицательного денежных потоков по отдельным интервалам отчетного периода рассматривается динамика остатков денежных активов организации, отражающая уровень этой синхронности и обеспечивающая абсолютную платежеспособность, рассчитывается коэффициент ликвидности денежного потока (КЛ ДП) организации по отдельным интервалам рассматриваемого периода по формуле

где ПДП - сумма поступлений денежных средств;

ДА К, ДА Н - сумма остатка денежных средств организации соответственно на конец и начало рассматриваемого периода;

ОДП - сумма расходования денежных средств.

Обобщающими показателями эффективности денежных потоков организации являются коэффициент эффективности денежного потока (КЭдп) и коэффициент реинвестирования чистого денежного потока (КРчпд), которые рассчитываются по следующим формулам:

КЭдп = и КРчпд = (5)

где?РИ и?ФИд - суммы прироста соответственно реальных инвестиций и долгосрочных финансовых инвестиций организации.

Результаты расчетов используются для оптимизации денежных потоков, которая представляет собой процесс выбора наилучших форм их организации с учетом условий и особенностей осуществления хозяйственной деятельности.

От эффективности управления денежными потоками зависят финансовое состояние компании и возможность быстро адаптироваться в случаях непредвиденных изменений на финансовом рынке.

В западной практике финансового менеджмента применяются более сложные модели управления денежным потоком. Это модель Баумоля и модель Миллера-Орра. Однако применение этих моделей в России в нынешних рыночных условиях (высокий уровень инфляции, возрождающийся фондовый рынок, резкие колебания ставок рефинансирования ЦБ РФ и др.) не представляется возможным.

Одной из основных задач управления денежными потоками является оптимизация среднего остатка денежных активов предприятия. Такая оптимизация обеспечивается путем расчетов необходимого размера отдельных видов этого остатка в предстоящем периоде.

Потребность в операционном (трансакционном) остатке денежных активов характеризует минимально необходимую их сумму, необходимую для осуществления текущей хозяйственной деятельности. Расчет этой суммы основывается на планируемом объеме отрицательного денежного потока по операционной деятельности (соответствующем разделе плана поступления и расходования денежных потоков) и количестве оборотов денежных активов.

где ДА о - операционный остаток денежных потоков,

ПО од - планируемый объем отрицательного (суммы расходования денежных потоков) денежного потока по операционной деятельности предприятия,

КО да - количество оборотов среднего остатка денежных потоков в планируемом периоде.

Потребность в страховом (резервном) остатке денежных активов определяется на основе рассчитанной суммы их операционного остатка и коэффициента неравномерности (коэффициента вариации) поступления денежных потоков на предприятие по отдельным месяцам предшествующего года.

где ДА с - страховой (резервный) остаток денежных активов,

ДА о - планируемый операционный остаток денежных потоков,

КВ пдс - коэффициент вариации поступления денежных потоков на предприятии.

Потребность в компенсационной остатке денежных активов планируется в размере, определенном соглашением о банковском обслуживании. Однако так как соглашение с банком, осуществляющим расчетное обслуживание некоммерческих организаций, такое требование не содержит, этот вид остатка денежных активов на предприятии не планируется.

Так как эта часть денежных активов не теряет своей стоимости в процессе хранения (при формировании эффективного портфеля краткосрочных финансовых инвестиций), их сумма верхним пределом не ограничивается. Критерием формирования этой части денежных активов выступает необходимость обеспечения более высокого коэффициента рентабельности краткосрочных инвестиций в сравнении с коэффициентом рентабельности операционных активов.

Общий размер среднего остатка денежных активов в плановом периоде определяется путем суммирования рассчитанной потребности в отдельных их видах:

где ДА - средняя сумма денежных активов предприятия в планируемом периоде,

ДА о - средняя сумма операционного остатка денежных активов,

ДА с - средняя сумма страхового (резервного) остатка денежных активов,

ДА к - средняя сумма компенсационного остатка денежных активов,

ДА и - средняя сумма инвестиционного остатка денежных активов.

Учитывая, что остатки денежных активов трех последних видов являются в определенной степени взаимозаменяемыми, общая потребность в них при ограниченных финансовых возможностях некоммерческой организации может быть соответственно сокращена.

При управлении денежными потоками некоммерческая организация обязательно решается проблема обеспечения рентабельного использования временно свободного остатка денежных активов. На этом этапе формирования политики управления денежными активами разрабатывается система мероприятий по минимизации уровня потерь альтернативного дохода в процессе их хранения и противоинфляционной защиты.

К числу основных из таких мероприятий относятся:

Согласование с банком, осуществляющим расчетное обслуживание предприятия, условий текущего хранения остатка денежных активов с выплатой депозитного процента по средней сумме этого остатка (например, путем открытия контокоррентного счета в банке);

Использование краткосрочных денежных инструментов инвестирования (в первую очередь, депозитных вкладов в банках) для временного хранения страхового и инвестиционного остатков денежных активов;

Использование высокодоходных фондовых инструментов для инвестирования резерва и свободного остатка денежных активов (государственных краткосрочных облигаций; краткосрочных депозитных сертификатов банков и т.п.), но при условии достаточной ликвидности этих инструментов на финансовом рынке.

При управлении денежными потоками в организации осуществляется финансовое планирование.

Система финансового планирования на предприятии включает:

1) систему бюджетного планирования деятельности структурных подразделений;

2) систему сводного (комплексного) бюджетного планирования деятельности предприятия.

В целях организации бюджетного планирования деятельности структурных подразделений предприятия разрабатывается сквозная система бюджетов, объединяющая следующие функциональные бюджеты, охватывающие базу финансовых расчетов предприятия:

Бюджет фонда оплаты труда, на основании которого прогнозируются платежи во внебюджетные фонды и некоторые налоговые отчисления;

Бюджет материальных затрат, составляемый на основании норм расхода сырья, комплектующих, материалов и объема производственной программы структурных подразделений;

Бюджет амортизации, включающий направления использования ее на капитальный ремонт, текущий ремонт и реновацию;

Бюджет прочих расходов (командировочных, транспортных и т.п.);

Бюджет погашения кредитов и займов, разрабатываемый на основании плана-графика платежей;

Налоговый бюджет, включающий все налоги и обязательные платежи в бюджет, а также во внебюджетные фонды. Данный бюджет планируется в целом по предприятию.

Разработка бюджетов структурных подразделений и служб основана на принципе декомпозиции, заключающемся в том, что бюджет более низкого уровня является детализацией бюджета более высокого уровня. Сводные бюджеты по каждому структурному подразделению разрабатываются, как правило, ежемесячно. В целях равномерного обеспечения предприятия и его подразделений оборотными средствами в них указываются ежедневные плановые и фактические затраты, а также в целом на месяц.

Составной частью финансового планирования является определение центров ответственности - центров затрат и центров доходов. Подразделения, в которых измерение выхода продукции затруднено или которые работают на внутренних потребителей, целесообразно преобразовывать в центры затрат (расходов). Подразделения, выпускающие продукцию, идущую конечному потребителю, преобразуются в центры прибыли, или центры доходов.

В системе текущего финансового планирования необходимо определить реальное поступление денег на предприятие. Это возможно после проведения анализа денежных потоков. Для этого необходимо иметь данные о притоке и оттоке денежных потоков по трем направлениям: обычная (текущая) деятельность, инвестиционная деятельность и финансовая деятельность. Притоком является, любое увеличение статей обязательств или уменьшение активных счетов, оттоком - любое уменьшение статей обязательств или увеличение активных статей баланса.

Финансовое планирование является завершающим этапом планирования на предприятии.

Таким образом, в процессе осуществления своей деятельности любому предприятию следует проводить анализ системы организации управления потоками денежных потоков для выявления центров притока и оттока денежных потоков. Основной целью организации управления потоками денежных потоков на предприятии является выявление причин дефицита (избытка) денежных потоков и определении источников их поступления и направлений расходования для контроля за текущей ликвидностью и платежеспособностью предприятия. Его платежеспособность и ликвидность очень часто находятся в зависимости от реального денежного оборота в виде потока денежных платежей.

2. Анализ деятельности организации по управлению денежными потоками на примере некоммерческой организации УК «Дворец культуры металлургов»

денежный некоммерческий поток организация

2.1 Характеристика особенностей деятельности УК «Дворец культуры металлургов»

Учреждение культуры «Дворец культуры металлургов» является некоммерческой организацией. Основной вид деятельности - деятельность библиотек, архивов, учреждений культуры.

Организация зарегистрирована Регистрационной палатой Администрации г. Липецка 31.08 1998 г.

Полное наименование: Учреждение культуры «Дворец культуры металлургов». Сокращенное наименование: Учреждение культуры «ДК металлургов»

Место нахождения организации: 398005, г. Липецк, проспект Мира, 22.

Таблица 1 - Основные показатели финансово-экономического состояния учреждение культуры «ДК металлургов» в 2010-2012 годах

|

Показатель |

Отклонения, (+-) |

Темпы роста, % |

||||||

|

1. Основные средства, тыс. руб. |

||||||||

|

2. Запасы, тыс. руб. |

||||||||

|

3. Денежные средства, тыс. руб. |

||||||||

|

4. Выручка от реализации продукции, оказания услуг, тыс. руб. |

||||||||

|

5. Себестоимость реализованной продукции, тыс. руб. |

||||||||

|

6. Прибыль от реализации товарной продукции, оказания услуг, тыс. руб. |

||||||||

|

7. Чистая прибыль, тыс. руб. |

||||||||

|

8. Среднесписочная численность, чел. |

||||||||

|

9. Производительность труда, тыс. руб./чел. |

По данным таблицы 1 видно, что за 2011 г. в учреждение культуры «ДК металлургов» размер основных фондов увеличился на 1281 тыс. руб. или на 36,0%, размер запасов - 573 тыс. руб. или на 1910,0%, денежные средства организации сократились на 1416 тыс. руб. или на 81,2%, выручка от реализации - на 1742 тыс. руб. или на 78,8%, чистая прибыль - на 517 тыс. руб. или на 74,4%, дебиторская задолженность организации увеличилась на 428 тыс. руб. или на 104,1%, кредиторская задолженность - на 653 тыс. руб. или на 2612%.

За 2012 г. в учреждение культуры «ДК металлургов» размер основных фондов увеличился на 1090 тыс. руб. или на 22,5%, размер запасов сократился на 29 тыс. руб. или на 4,8%, денежные средства организации сократились на 114 тыс. руб. или на 34,7%, выручка от реализации увеличилась на 2235 тыс. руб. или на 475,5%, чистая прибыль - на 321 тыс. руб. или на 180,3%, дебиторская задолженность организации уменьшилась на 140 тыс. руб. или на 16,7%, кредиторская задолженность - на 34 тыс. руб. или на 5,0%.

2.2 Анализ движения денежных потоков УК «Дворец культуры металлургов»

Основная цель анализа денежных потоков заключается в выявлении причин дефицита (избытка) денежных потоков и определении источников их поступления и направлений расходования для контроля за текущей ликвидностью и платежеспособностью предприятия.

Его платежеспособность и ликвидность очень часто находятся в зависимости от реального денежного оборота в виде потока денежных платежей, отражаемых на счетах бухгалтерского учета.

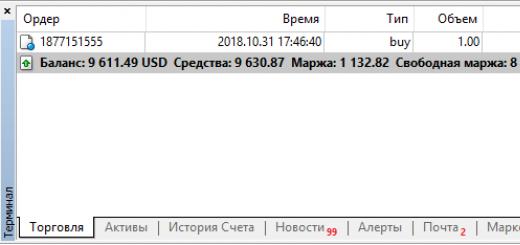

За 2011 год остаток денежных потоков вырос на 217 тыс. руб. или в 4,1 раза. На это изменение повлиял приток денежных потоков от текущей деятельности в сумме 1606 тыс. руб. Однако по инвестиционной деятельности произошел отток денежных потоков в размере 1389 тыс. руб.

За 2012 год остаток денежных потоков снизился на 71 тыс. руб. или в 1,3 раза. На это изменение повлиял приток денежных потоков от текущей деятельности в сумме 978 тыс. руб.

Таблица 2 - Вертикальный анализ поступления и расходования денежных потоков в учреждении культуры «ДК металлургов» в 2010-2012 гг., тыс. руб.

|

Наименование показателей |

Абсолютная величина |

Абсолютная величина |

Доля от суммы всех источников денежных потоков, % |

Абсолютная величина |

||

|

1. Поступление и источники денежных потоков |

||||||

|

Выручка от реализации |

||||||

|

Целевые поступления |

||||||

|

Прочие поступления. |

||||||

|

Итого поступлений денежных потоков |

||||||

|

2. Использование денежных потоков |

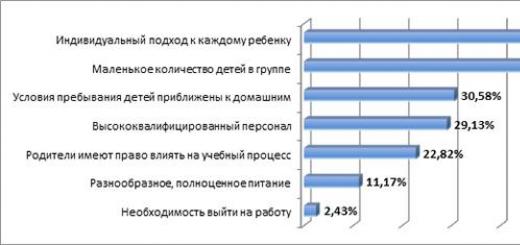

Из таблицы 2 следует, что основным источником притока денежных потоков в учреждении культуры «ДК металлургов» в 2010 году было целевое финансирование - 86,2%.

Среди направлений расходования денежных потоков учреждения культуры «ДК металлургов» основной удельный вес занимают: оплата счетов поставщиков (70,5%), оплата труда персонала и взносы во внебюджетные фонды (23,4%), расчеты с бюджетом (3,3%), финансирование приобретения активной части основных средств (2,1%), прочие расходы (0,7%).

Чистое изменение денежных потоков (превышение оттока над притоком) составляет -48 тыс. руб. или 0,3%.

Основным источником притока денежных потоков 2011 г. в учреждении культуры «ДК металлургов» было целевое финансирование - 87,7%.

Среди направлений расходования денежных потоков учреждения культуры «ДК металлургов» основной удельный вес занимают: оплата счетов поставщиков (53,5%), оплата труда персонала и взносы во внебюджетные фонды (28,7%), расчеты с бюджетом (4,5%), на выдачу подотчетных сумм (2,8%), финансирование приобретения активной части основных средств (9,4%), прочие расходы (1,3%).

Чистое изменение денежных потоков (превышение притока над оттоком) составляет 1,5%.

Основным источником притока денежных потоков 2012 г. в учреждении культуры «ДК металлургов» было целевое финансирование - 83,6%.

Среди направлений расходования денежных потоков учреждения культуры «ДК металлургов» основной удельный вес занимают: оплата счетов поставщиков (58,8%), оплата труда персонала и взносы во внебюджетные фонды (26,6%), расчеты с бюджетом (5,6%), на выдачу подотчетных сумм (2,7%), финансирование приобретения активной части основных средств (5,2%), прочие расходы (1,1%).

Чистое изменение денежных потоков (превышение оттока над притоком) составляет 0,4%.

Расходование денежных потоков уменьшилось на 2898 тыс. руб., в том числе: на оплату поставщикам сократилось на 4596 тыс. руб., на оплату труда увеличилось на 67 тыс. руб., на расчеты с внебюджетными фондами - на 49 тыс. руб., на выдачу подотчетным сумм - на 410 тыс. руб., на приобретение основных средств - на 1013 тыс. руб., на расчеты с бюджетом - на 95 тыс. руб., на прочие выплаты - на 64 тыс. руб.

За 2012 год поступления денежных потоков увеличились на 4941 тыс. руб., в том числе:

Целевое финансирование организации увеличилось на 3508 тыс. руб.,

Выручка по текущей деятельности - на 1664 тыс. руб.,

Прочие поступления сократились на 231 тыс. руб.

Использование денежных потоков увеличилось на 5229 тыс. руб., в том числе: на оплату поставщикам увеличилось на 3903 тыс. руб., на оплату труда увеличилось на 1119 тыс. руб., на расчеты с внебюджетными фондами сократилось на 37 тыс. руб., на выдачу подотчетным сумм увеличилось на 139 тыс. руб., на приобретение основных средств уменьшилось на 340 тыс. руб., на расчеты с бюджетом увеличилось на 446 тыс. руб., на прочие выплаты сократилось на 1 тыс. руб.

Анализ денежных потоков косвенным методом предпочтителен с аналитической точки зрения, так как позволяет определить взаимосвязь полученной прибыли с изменением величины денежных потоков.

По результатам анализа денежных потоков в учреждении культуры «ДК металлургов» за 2011 год косвенным методом можно сделать следующие выводы:

1. за отчетный период снизился размер чистой прибыли по сравнению с предыдущим на 517 тыс. руб.;

2. увеличились остатки запасов на 573 тыс. руб. на складах;

3. увеличилась дебиторская задолженность на 315 тыс. руб.;

4. увеличилась кредиторская задолженность на 653 тыс. руб.;

6. общее изменение денежных потоков от всех видов деятельности составило +473 тыс. руб.

По результатам анализа денежных потоков за 2012 год в учреждении культуры «ДК металлургов» косвенным методом можно сделать следующие выводы:

1. за отчетный период увеличился размер чистой прибыли по сравнению с предыдущим на 321 тыс. руб.;

2. снизились остатки запасов на 29 тыс. руб.;

3. снизилась дебиторская задолженность на 140 тыс. руб.;

4. снизилась кредиторская задолженность на 334 тыс. руб.;

5. выявлена недостаточность собственных средств (чистой прибыли и амортизационных отчислений) для осуществления инвестиционной деятельности;

6. общее изменение денежных потоков от всех видов деятельности составило +982 тыс. руб.

Таким образом, проведя анализ движения денежных потоков в учреждении культуры «ДК металлургов» было выявлено, что организация не всегда способна генерировать достаточный объем денежных потоков для осуществления своей деятельности.

2.3 Анализ эффективности работы по управлению денежными потоками в УК «Дворец культуры металлургов»

Управление денежными активами или остатком денежных потоков и их эквивалентов, постоянно находящимся в распоряжении предприятия, составляет неотъемлемую часть функций общего управления оборотными активами учреждения культуры «Дворец культуры металлургов».

Основной целью финансового менеджмента в процессе управления денежными активами является обеспечение постоянной платежеспособности предприятия.

Наряду с этой основной целью важной задачей финансового менеджмента в процессе управления денежными активами является обеспечение эффективного использования временно свободных денежных потоков, а также сформированного инвестиционного их остатка.

В процессе управления денежными потоками рассчитываются следующие показатели денежных потоков в организации.

По данным таблицы 3 видно, что коэффициент участия денежных активов в совокупных оборотных активах за 2011 г. снизился на 57%, а за 2012 г. - на 6%. Период оборота денежных активов за 2011 г. снизился на 27,8 дня, а за 2012 г. - на 4,17 дня. Количество оборотов денежных активов за 2011 г. увеличилось на 34,98 об., а аз 2012 г. - на 48,26 об.

Таблица 3 - Показатели движения и состояния денежных потоков в учреждении культуры «Дворец культуры металлургов» в 2010-2012 гг.

|

Показатель |

Отклонение, +/- |

|||||

|

1. Коэффициент участия денежных активов в совокупных оборотных активах |

||||||

|

2. Период оборота денежных активов, дн. |

||||||

|

3. Количество оборотов денежных активов |

||||||

|

4. Коэффициент абсолютной ликвидности |

||||||

|

5. Коэффициент критической ликвидности |

||||||

|

6. Коэффициент текущей ликвидности |

Все коэффициенты ликвидности выше своих нормативных значений, что является положительным фактом.

Произведем расчет планируемой суммы операционного остатка денежных активов учреждения культуры «ДК металлургов» в 2013 году.

20133: 93,41 = 215 тыс. руб.

Произведем расчет планируемой суммы страхового остатка денежных активов учреждения культуры «ДК металлургов» в 2013 году.

ДА с = 215 х 70% = 151 тыс. руб.

Потребность в компенсационной остатке денежных активов планируется в размере, определенном соглашением о банковском обслуживании. Однако так как соглашение с банком, осуществляющим расчетное обслуживание учреждения культуры «ДК металлургов», такое требование не содержит, этот вид остатка денежных активов на предприятии не планируется.

Потребность в инвестиционном (спекулятивном) остатке денежных активов планируется исходя из финансовых возможностей предприятия только после того, как полностью обеспечена потребность в других видах остатков денежных активов.

Общий размер среднего остатка денежных активов в плановом периоде определяется путем суммирования рассчитанной потребности в отдельных их видах: ДА = 215 + 151 = 366 тыс. руб.

Учитывая, что остатки денежных активов трех последних видов являются в определенной степени взаимозаменяемыми, общая потребность в них при ограниченных финансовых возможностях учреждения культуры «ДК металлургов» может быть соответственно сокращена.

При управлении денежными потоками учреждения культуры «ДК металлургов» обязательно решается проблема обеспечения рентабельного использования временно свободного остатка денежных активов. На этом этапе формирования политики управления денежными активами разрабатывается система мероприятий по минимизации уровня потерь альтернативного дохода в процессе их хранения и противоинфляционной защиты.

Библиографический список

Гражданский кодекс Российской Федерации [Текст], часть II от 26.01.96 г. №14-ФЗ (в ред. от 24.10.97 г.).

Налоговый кодекс Российской Федерации [Текст], часть II от 05.08.2000 г. №118-ФЗ.

Балабанов, А. Финансы [Текст] / А. Балабанов, И. Балабанов. - СПб.: Питер, 2013. - 356 с.

Белолипецкий, В.Г. Финансы фирмы [Текст] / В.Г. Белолипецкий. - М.: ИНФРА-М, 2012. - 320 с.

7. Бланк, И.А. Управление активами [Текст] / И.А. Бланк. - Киев: Ника-Центр, Эльга, 2012. - 340 с.

8. Бланк, И.А. Управление денежными потоками [Текст] / И.А. Бланк. - Киев: Ним Центр, Эльга, 2013. - 620 с.

9. Бланк, И.А. Основы финансового менеджмента [Текст]. В 2-х томах / И.А. Бланк. - Киев: Ника-Центр, Эльга, 2012. - 280 с.

10. Бочаров, В.В. Финансовый анализ [Текст] / В.В. Бочаров. - СПб.: Питер, 2012. - 490 с.

11. Гаврилова, А.Н. Финансовый менеджмент [Текст] / А.Н. Гаврилова. - М.: КНОРУС, 2013. - 336 с.

12. Герчикова, И.М. Финансовый менеджмент [Текст] / И.М. Герчикова. - М.: АО Консалтбанкир, 2012. - 520 с.

13. Грачёв, А.В. Анализ и управление финансовой устойчивостью предприятия [Текст] / А.В. Грачев. - М.: Финпресс, 2013. - 380 с.

14. Ирвин, Д. Финансовый контроль [Текст]:Пер. с англ. / Д. Ирвин - М.: Финансы и статистика, 2013. - 620 с.

15. Ковалев, В.В. Введение в финансовый менеджмент [Текст] / В.В. Ковалев. - М.: Финансы и статистика, 2013. - 390 с.

16. Ковалев, В.В. Финансы предприятий [Текст] / В.В. Ковалев, Вит.В. Ковалев. - М.: ООО ВИТРЭМ, 2011. - 405 с.

17. Ковалев, В.В. Финансовый анализ [Текст]: методы и процедуры / В.В. Ковалев. - М.: «Финансы и статистика», 2013. - 580 с.

18. Крейнина, М.Н. Финансовый менеджмент [Текст] / М.Н. Крейнина. - М.: Дело и Сервис, 2011. - 429 с.

19. Перар, Ж. Управление финансами некоммерческой организации [Текст]: Пер. с франц. / Ж. Перар. - М.: Финансы и статистика, 2010. - 356 с.

20. Родионова, В.М. Финансовый контроль [Текст] / В.М. Родионова. - М.: ИД ФБК-ПРЕСС, 2013. - 475 с.

21. Савчук, В.П. Финансовый менеджмент предприятий [Текст] / В.П. Савчук. - К.: Максимум, 2013. - 375 с.

22. Стоянова, Е.С. Финансовый менеджмент. Российская практика [Текст] / Е.С. Стоянова. - М.: Перспектива, 2012. - 194 с.

23. Сухарева, Л.А. Контроллинг - основа управления бизнесом [Текст] / Л.А. Сухарева. - К.: Эльга - Ника-Центр, 2012. - 840 с.

24. Теплова, Т.В. Финансовый менеджмент: управление капиталом и финансовый менеджмент [Текст] / Под ред. Поляка Г.Б. - М.: ЮНИТИ, 2013. - 735 с.

25. Финансовый менеджмент: теория и практика [Текст] / Под ред. Стояновой Е.С. - М.: Перспектива, 2012. - 656 с.

26. Финансовый менеджмент [Текст] / Под ред. Самсонова Н.ф. - М.: ЮНИТИ, 2013. - 495 с.

27. Финансовый менеджмент [Текст]: учебник / Под ред. Ковалевой A.M. -

М.: ИНФРА-М, 2013. - 675 с.

28. Финансовый менеджмент [Текст] / Под ред. Шохина Е.И. - М.: ИД ФБК-ПРЕСС, 2013. - 570 с.

Размещено на Allbest.ru

Подобные документы

Сущность денежных средств и денежных потоков в деятельности организации. Основные источники информации для анализа и управления денежными потоками. Методы управления денежными потоками. Анализ денежных потоков на предприятии на примере ООО "Профиз".

дипломная работа , добавлен 13.09.2016

Понятие и сущность денежных потоков. Методы управления и планирования денежных потоков организации. Определение оптимального уровня денежных средств. Виды денежных авуаров, формируемых в составе оборотных активов. Этапы управления денежными активами.

дипломная работа , добавлен 13.01.2015

Дефицит денежных средств на предприятиях. Понятие и сущность денежных потоков. Классификация денежных потоков. Планирование разработки системы управления денежными потоками. Обеспечение системой эффективного контроля за денежными потоками предприятия.

реферат , добавлен 23.10.2011

Теоретическое исследование методов расчета и планирования денежных потоков предприятия. Комплексный финансовый анализ организации управления денежными потоками предприятия на примере ЗАО "Юником". Оценка возможности оптимизации движения денежных потоков.

дипломная работа , добавлен 07.06.2011

Исследование экономической сущности и роли денежных потоков в деятельности организации. Изучение факторов, влияющих на их формирование. Характеристика основных показателей движения денежных потоков организации ООО "ТехСтройПлюс" и методов их оценки.

дипломная работа , добавлен 26.03.2013

Сущность и состав денежных активов, направления и особенности их движения на предприятии. Подходы, направления и основные этапы управления денежными потоками предприятия. Оценка инструментов повышения эффективности использования денежных ресурсов.

курсовая работа , добавлен 23.10.2014

Причины нарушения финансового равновесия на предприятии. Управление денежными потоками, финансовая политика предприятия. Учет движения денежных средств на предприятии. Анализ потоков денежных средств. Составление бюджета денежных средств (бюджетирование).

реферат , добавлен 23.12.2008

Теоретические аспекты анализа денежных потоков в коммерческих организациях. Методы составления отчета. Организационно-правовая характеристика ОАО "Уфанет", анализ финансово-хозяйственной деятельности, пути совершенствования управления денежными потоками.

дипломная работа , добавлен 06.07.2014

Комплексная характеристика и изучение состава денежных потоков предприятия. Методика управления денежными потоками и структурный анализ динамики денежных потоков на примере ООО "Артиум". Эффективность и совершенствование управления денежными потоками.

дипломная работа , добавлен 17.06.2011

Понятие, классификация и движение денежных потоков в Гороховецком филиале ОАО "Владимирское землеустроительное проектно-изыскательское предприятие". Анализ основных финансовых показателей, характеристика системы управления денежными потоками организации.

Определение денежного потока, анализ денежного потока

Информация об определении денежного потока, анализ денежного потока

1. Определение

Определение

В виде обозначений

Уточнения

2. Анализ денежных потоков

3. Система управления денежными потоками

4. Основные факторы, влияющие на денежный поток

5. Коротко о главном

1. Определение Денежного потока

Кэш-флоу или поток наличных денег - это абстрагированный от его экономического содержания ряд чисел, состоящий из последовательности полученных или выплаченных денег, распределённых во времени. В основе управления денежными потоками лежит концепция денежного кругооборота. Например, деньги конвертируются в запасы, дебиторскую задолженность и обратно в деньги, замыкая цикл движения оборотного капитала компании. Когда денежный поток уменьшается или перекрывается полностью, возникает явление неплатежеспособности. Недостаток денежных средств предприятие может ощутить даже в том случае, если формально оно остается прибыльным (например, нарушаются сроки платежей клиентами компании). Именно с этим связаны проблемы доходных, но неликвидных компаний, стоящих на грани банкротства.

Общепринятое обозначение потока платежей - CF. Обозначение численного ряда - CF0, CF1, ..., CFn. Отдельный член такого ряда может иметь и положительное и отрицательное значение.

По сути, денежный поток - это разница между доходами и издержками субъекта экономики (обычно речь идет о фирме), выраженная в разнице между полученными и сделанными платежами. В целом это сумма нераспределенной прибыли фирмы и ее амортизационных отчислений (см. Амортизация), сберегаемых для формирования своего источника денежных средств на будущее обновление основного капитала. Иными словами, Денежный поток - чистая сумма денег, фактически полученная фирмой в данном периоде. Во многих переводных работах это понятие выражается терминами “поток наличности” или “поток денежной наличности”, что явно неудачно, поскольку слова «Cash» в английском и «наличность» в русском очень различаются по кругу охватываемых ими понятий. Например, в денежный поток входят амортизационные отчисления или изменения записей в банковских счетах фирмы (при безналичных расчетах): ни те, ни другие не имеют абсолютно никакого отношения к наличным деньгам в общепринятом значении.

2. Анализ Денежных потоков

Анализ движения денежных потоков – это, по существу, определение моментов и величин притоков и оттоков денежной наличности. Цель анализа денежных потоков - это, прежде всего, анализ финансовой устойчивости и доходности предприятия. Его исходным моментом является расчет денежных потоков, прежде всего, от операционной (текущей) деятельности. Его исходным моментом является расчет денежных потоков, прежде всего, от текущей деятельности.

Денежный поток характеризует степень самофинансирования предприятия, его финансовую силу, потенциал, доходность.

Финансовое благополучие предприятия во многом зависит от притока денежных средств, обеспечивающих покрытие его обязательств. Отсутствие минимально-необходимого запаса денежных средств может указывать на финансовые затруднения. Избыток денежных средств может быть знаком того, что предприятие терпит убытки.

Анализировать денежные потоки удобно с помощью отчета о движении денежных средств. Согласно международному стандарту IAS7 этот отчет формируется не по источникам и направлениям использования средств, а по сферам деятельности предприятия - текущей, инвестиционной и финансовой. Он является основным источником информации для анализа денежных потоков.

Составными частями отчета о движении денежных средств является поступление и выбытие денежных средств в разрезе текущей, инвестиционной и финансовой деятельности организации.

Текущая деятельность включает воздействие на денежные средства хозяйственных операций, оказывающих влияние на размер прибыли организации. К этой категории относятся такие операции как реализация товаров (работ, услуг), приобретение товаров (работ, услуг), необходимых в производственной деятельности организации, выплата процентов за кредит, выплаты по заработной плате, перечисления налогов.

Под инвестиционной деятельностью понимают приобретение и реализацию основных средств, ценных бумаг, выдачу кредитов и т.д.

Финансовая деятельность включает получение от собственников и возврат собственникам средств для деятельности компании, операции по выкупленным акциям и др.

Составление отчета о движении денежных средств предполагает:

Определение денежных средств в результате текущей деятельности организации;

Определение денежных средств в результате инвестиционной деятельности организации;

Определение денежных средств в результате финансовой деятельности организации.

Для этого используются данные баланса и отчета о прибылях и убытках.

Отчет о прибылях и убытках показывает насколько прибыльной была для организации деятельность в анализируемом периоде, но он не может показать поступление и выбытие денежных средств в текущей, инвестиционной и финансовой деятельности компании.

Отчет о прибылях и убытках составляется по методу начисления, когда доходы/расходы признаются в периоде их возникновения, а не в периоде поступления/выбытия денежных средств.

Для того, чтобы выявить движение денежных средств необходимо трансформировать отчет о прибылях и убытках. При этом используются корректировки, в соответствии с которыми доходы признаются только в размере фактически полученных денежных средств, а расходы в объеме фактических выплат.

Существуют два метода трансформации отчета о прибылях и убытках: прямой и косвенный.

При прямом методе Cash Flow трансформируется каждая статья отчета о прибылях и убытках, в процессе чего определяется фактическое поступление денежных средств и фактический расход. При косвенном методе не предполагается трансформация каждой статьи отчета о прибылях и убытках. Согласно этому методу отправной точкой расчета является величина годовой прибыли (убытка) за анализируемый отчетный период, которую корректируют, прибавляя все расходы, не связанные с движением денежных средств (например, амортизационные отчисления), и вычитая все доходы, не связанные с денежными потоками.

Перед составлением отчета о движении денежных средств, прежде всего, необходимо выяснить, какая статья баланса на протяжении, по крайней мере, двух периодов являлась источником образования денежного потока и какая вызывала его расход. Это делается при помощи таблицы, показывающей источники образования и потребления фондов предприятия. Сначала рассчитывается изменение каждой балансовой статьи после чего данное изменение относится в источники или потребление денежных фондов в соответствии со следующими правилами:

Источником имеющихся в наличии денег является любое увеличение статьи, отнесенной к "Обязательствам" либо к "Собственному капиталу". В качестве примера можно привести банковский кредит.

Любое уменьшение активных счетов также является источником образования денежного потока. Примеры: продажа внеоборотных активов или уменьшение запасов.

Потребление:

Потребление денежных фондов представляет собой любое уменьшение на счете, отнесенном к "Обязательствам" либо к "Собственному капиталу". Пример потребления имеющихся в наличии фондов - погашение кредита.

Любое увеличение активных статей баланса. Приобретение внеоборотных активов, образование запасов являются примерами потребления cash flow.

Образование и расход cash flow происходят при любом виде деятельности фирмы. Приведенная ниже таблица показывает, какие операции, относящиеся к той или иной сфере деятельности (производственная, инвестиционная, финансовая), вызвали приток (+) и какие стали причиной оттока (-) денежных средств фирмы.

Источником имеющихся в наличии денег является любое увеличение статьи, отнесенной к "Обязательствам" либо к "Собственному капиталу". В качестве примера можно привести банковский кредит. Любое уменьшение активных счетов также является источником образования денежного потока. Примеры: продажа внеоборотных активов или уменьшение запасов.

3. Система управления денежными потоками

При построении системы управления денежными потоками важно оптимизировать соответствующие бизнес-процессы, для чего необходимо определить:

Состав ЦФО, по которым формируются и контролируются бюджеты денежных средств;

Участников процесса, то есть сотрудников компании, выступающих в роли инициаторов платежей, контролеров выполнения внутренних регламентов, акцептантов;

Обязанности и полномочия каждого участника бизнес-процесса, в частности по определению платежных лимитов, и ответственных за принятие решений по тем или иным платежам;

Временной график прохождения платежей, в частности установить сроки и последовательность прохождения заявок на оплату.

Плановости и контроля;

В дальнейшем это позволит сократить трудозатраты топ-менеджеров компании (генерального и финансового директоров) на контроль расходования средств. Если ранее им приходилось просматривать и подписывать каждую заявку на оплату, то теперь, когда суммы расходов утверждены в бюджетах, а порядок согласования платежей формализован, контроль за денежными потоками можно возложить на финансового менеджера. Соответственно финансовый (генеральный) директор будет согласовывать только ограниченное количество платежей, как правило, сверхлимитных, крупных или нерегулярных. Например, сумму платежа за аренду офиса достаточно согласовать один раз при утверждении бюджета, оставив контроль самой процедуры проплаты и соответствия сумм бюджету за финансовым менеджером.

Правильно выстроенные бизнес-процессы помогают решить еще одну актуальную задачу - свести к минимуму риск злоупотреблений со стороны сотрудников предприятия за счет разделения функций контроля выплат и их инициации. Например, руководитель бизнес-направления акцептует все заявки на оплату по своему ЦФО и отвечает за выполнение бюджета, а сотрудник финансовой службы (это может быть финансовый директор, финансовый менеджер) контролирует соответствие заявок бюджетным лимитам и выполнение регламентных процедур платежной системы.

Эффективное управление денежными потоками повышает степень финансовой и производственной гибкости компании, так как приводит к:

Улучшению оперативного управления, особенно с точки зрения сбалансированности поступлений и расходования денежных средств;

Увеличению объемов продаж и оптимизации затрат за счет больших возможностей маневрирования ресурсами компании;

Повышению эффективности управления долговыми обязательствами и стоимостью их обслуживания, улучшению условий переговоров с кредиторами и поставщиками;

Созданию надежной базы для оценки эффективности работы каждого из подразделений компании, ее финансового состояния в целом;

Повышению ликвидности компании.

В результате, высокий уровень синхронизации поступлений и расходований денежных средств по объему и во времени позволяет снизить реальную потребность предприятия в текущем и страховом остатках денежных активов, обслуживающих основную деятельность, а также резерв инвестиционных ресурсов для осуществления реального инвестирования.

Такое балансирование притоков и оттоков денежных средств на стадии планирования осуществляется путем разработки бюджета движения денежных средств (БДДС), формат которого зависит от особенностей бизнеса конкретного предприятия. Результатом расчетов является определение чистого денежного потока за бюджетный период, отражаемого отдельной строкой как «кассовый рост или уменьшение» в зависимости от своего значения (положительного или отрицательного) и сальдо денежных средств на конец планового периода. Если последнее отрицательно или меньше минимально установленного норматива, то, во-первых, проводится анализ притоков и оттоков денежных средств с целью выявления дополнительных резервов, а во-вторых, составляется кредитный план по привлечению внешних источников финансирования.

Решение о привлечении кредита принимается при условии большей экономической целесообразности данного способа внешнего финансирования по сравнению с прочими имеющимися в наличии способами покрытия кассового разрыва (увеличение авансирования от покупателей, изменение условий коммерческого кредита, прирост устойчивых пассивов). В настоящее время банки предлагают различные кредитные продукты: овердрафт, срочные кредиты, кредитные линии, банковские гарантии, аккредитивы и др. Для устранения краткосрочных кассовых разрывов предпочтительным считается использование овердрафта, но при постоянном использовании заемного капитала выбор видов кредитных продуктов должен основываться на учете действия финансового и операционного рычагов.

4. Основные факторы, влияющие на Денежный поток

Все факторы, влияющие на формирование денежных потоков, можно разделить на внешние и внутренние. К внешним факторам относятся: конъюнктура товарного и финансового рынков, система налогообложения предприятий, сложившаяся практика кредитования поставщиков и покупателей продукции (правила делового оборота), система осуществления расчетных операций хозяйствующих субъектов, доступность внешних источников финансирования (кредитов, займов, целевого финансирования).

Среди внутренних факторов следует выделить стадию жизненного цикла, на которой находится предприятие, продолжительность операционного и производственного циклов, сезонность производства и реализации продукции, амортизационную политику предприятия, неотложность инвестиционных программ, личные качества и профессионализм руководящего звена предприятия.

Построение системы управления денежными потоками предприятия базируется на следующих принципах:

Информативной достоверности и прозрачности;

Плановости и контроля;

Платежеспособности и ликвидности;

Рациональности и эффективности.

Основой управления является наличие оперативной и достоверной учетной информации, формируемой на базе бухгалтерского и управленческого учета. Состав такой информации весьма разнообразен: движение средств на счетах и в кассе предприятия, дебиторская и кредиторская задолженность предприятия, бюджеты налоговых платежей, графики выдачи и погашения кредитов, уплаты процентов, бюджеты предстоящих закупок, требующих предварительной оплаты, и многое другое. Сама же информация поступает из различных источников, ее сбор и систематизация должны быть отлажены с особой тщательностью, поскольку запаздывание и ошибки при предоставлении информации могут привести к серьезным последствиям для всей компании в целом. При этом каждое предприятие самостоятельно определяет формат предоставления, периодичность сбора информации, схему документооборота.

Но главная роль в управлении денежными потоками отводится обеспечению их сбалансированности по видам, объемам, интервалам времени и другим существенным характеристикам. Чтобы успешно решить эту задачу, нужно внедрить на предприятии системы планирования, учета, анализа и контроля. Ведь планирование хозяйственной деятельности предприятия в целом и движения денежных потоков в частности существенно повышает эффективность управления денежными потоками, что приводит к:

Сокращению текущих потребностей предприятия в них на основе увеличения оборачиваемости денежных активов и дебиторской задолженности, а также выбора рациональной структуры денежных потоков;

Эффективному использованию временно свободных денежных средств (в том числе страховых остатков) путем осуществления финансовых инвестиций предприятия.

обеспечению профицита денежных средств и необходимой платежеспособности предприятия в текущем периоде путем синхронизации положительного и отрицательного денежного потока в разрезе каждого временного интервала.

Таким образом, управление денежными потоками - важнейший элемент финансовой политики предприятия, оно пронизывает всю систему управления предприятия. Важность и значение управления денежными потоками на предприятии трудно переоценить, поскольку от его качества и эффективности зависит не только устойчивость предприятия в конкретный период времени, но и способность к дальнейшему развитию, достижению финансового успеха на долгую перспективу.

5. Коротко о главном

Денежные потоки отражают доходы и расходы экономических субъектов. Путём анализа денежных потоков можно узнать степень финансовой устойчивости, самофинансирования предприятия, его финансовую силу, финансовый потенциал, доходность. Управление денежными потоками - важнейшая часть финансовой политики предприятия, которая пронизывает всю систему управления предприятия.

Источники

ru.wikipedia.org -Википедия-Свободная энциклопедия

slovari.yandex.ru - Яндекс.Словари

www.wikiznanie.ru– свободная энциклопедия

www.financial-lawyer.ru - ИА «Финансовый Юрист»

www.cfin.ru - Сайт «Корпоративный менеджмент»

www.bizuchet.ru - Проект «БизУчет»

В международном, а в последние десятилетия и в российском бизнесе все чаще встречается определение кэш фло (от английского cashflow - денежный поток). Он характеризует деятельность организации или предприятия, в результате которой генерируется отток или приток платежных средств, и является важным критерием финансового баланса компании. Изучим подробнее, what is cash flow.

Понятие денежного потока и его разновидности

Кратко рассмотрим определение денежного потока (cash flow definition). Это перемещение денег по счетам или наличных через кассу в рамках одного проекта или предприятия по разным направлениям.

Процесс, следствием которого становиться увеличение количества денег – это положительный денежный поток (приток, поступление). Процесс обратной направленности – это отток (выплата, расход, затрата).

Из сказанного выше можно сделать вывод, что этот показатель может в итоге иметь как положительное, так и отрицательное значение.

В рамках общей финансовой политики фирмы от руководства требуется мастерство управления денежными потоками () для ее стабильного развития. – это анализ и регулирование финансовых потоков компании с целью оптимизации расходов и максимизации доходов, в частности:

- разработку графиков поступлений и расходов платежных средств в разрезе видов; исследование факторов, влияющих на формирование кэш фло предприятия;

- прогнозирование возможной недостачи денег и источников для ее покрытия;

- определение направлений вложения средств, которые временно высвободились.

Финансисты выделяют у общего денежного потока виды в зависимости от деятельности, которая их производит. В частности, денежный поток проекта состоит из таких потоков:

- от операционной деятельности (operating cash flow, CFO);

- от финансовой деятельности (cash flow from financing activities, CFF);

- от инвестиционной деятельности (cash flow from investing, CFI).

В отдельных начинаниях разделить все перемещения финансов по видам деятельности не удается, в таких случаях их можно объединить все или некоторые из них. Кроме того, кэш фло классифицируется еще по ряду показателей, таких как направленность движения (отрицательный или положительный), уровень достаточности (дефицитный или избыточный), масштаб (по операциям, направлениям деятельности), время (будущий или настоящий) и др.

Чистый и свободный cash flow

Разница между поступлениями и выплатами за определенный временной отрезок называется net cash flow ( , NCF). Данный критерий часто принимается во внимание инвесторами при принятии решения о перспективности вложения в инвестиционный проект. Формула расчета этого показателя выглядит так:

- CO – исходящий (отрицательный) поток;

- CI – входящий (положительный) поток;

- n – количество шагов.

Если принять во внимание виды денежных потоков, то в этом случае формулу можно представить совокупное значение показателей от разных направлений, т.е. суммарное сальдо по разным видам деятельности:

Для собственников или инвесторов большое значение имеет показатель free cash flow (свободный поток денежных средств). Это суммы, которые аккумулируются на счетах и в кассе после выплаты налогов и вычета расходов на капитальные вложения. Более высокий показатель открывает собственнику поле для маневра в части инвестиционных вложений, увеличения размера дивидендов, расширения ассортимента продукции, модернизации производства.

Для собственников или инвесторов большое значение имеет показатель free cash flow (свободный поток денежных средств). Это суммы, которые аккумулируются на счетах и в кассе после выплаты налогов и вычета расходов на капитальные вложения. Более высокий показатель открывает собственнику поле для маневра в части инвестиционных вложений, увеличения размера дивидендов, расширения ассортимента продукции, модернизации производства.

Различают два типа , которые рассчитываются по-разному:

- FCF от активов фирмы (free cash flow to firm). Это передвижение финансов в рамках основной деятельности без учета инвестирования в основной капитал. Фактически, FCFF = FCF, он дает понимание того, сколько финансового ресурса остается у предприятия после капитальных затрат. Критерий чаще используется инвесторами.

- FCF на собственный капитал (free cash flow to equity, FCFE). Это деньги, которые остаются после исключения расходов в части основной деятельности компании, налоговых выплат и банковских процентов. Данный показатель используют для оценки стоимости фирмы акционерами.

FCFF вычисляется по такой формуле:

- EBIT – размер прибыли до отчисления процентов и налогов;

- Tax – налог на прибыль (процентная ставка);

- DA – амортизационные отчисления;

- NCWC – затраты, направленные на обладание новыми активами;

- ∆WCR – расходы капитальные.

- NI – величина чистой прибыли компании;

- DA – амортизация нематериальных и материальных активов;

- ∆WCR – капитальные расходы;

- Net borrowing – показатель разницы между кредитами взятыми и уже погашенными;

- Investment – сумма инвестиций.

Если показатель FCF на конец шага выше нуля, то это, в общем, свидетельствует о финансовой привлекательности фирмы и повышении ценности ее акций. Отрицательное значение рассчитанного критерия может быть следствием убыточности предприятия или значительных вложений в его развитие.

Как производится расчет

Кэш фло обычно рассчитывается в привязке к анализируемым временным отрезкам (шагам), принятые правила предусматривают его прогнозирование помесячно в первый год начинания, поквартально – во второй год, в дальнейшем ежегодно. Отсчет производится от базового фиксированного момента, которым может быть либо начало, либо конец нулевого отрезка.

Кэш фло обычно рассчитывается в привязке к анализируемым временным отрезкам (шагам), принятые правила предусматривают его прогнозирование помесячно в первый год начинания, поквартально – во второй год, в дальнейшем ежегодно. Отсчет производится от базового фиксированного момента, которым может быть либо начало, либо конец нулевого отрезка.

Открыть денежный поток и рассчитывать его можно в различных ценах:

- текущие (базовые), сложившиеся на рынке на настоящий момент, не принимающие во внимание уровень инфляции;

- прогнозные, которые ожидаются в будущем и учитывают темпы инфляции, исчисляются путем умножения базовой цены на индекс инфляции;

- дефлированные (расчетные), это прогнозные цены, приведенные к текущему моменту времени способом деления их на индекс инфляции базисный.

Кеш фло может исчисляться в различных валютах. Правила рекомендуют рассчитывать перемещения средств в тех валютах, в каких проводятся платежи, после чего приводить их все к итоговой единой валюте. В российских статистических отчетах итоговой валютой считается российский рубль, однако если есть потребность, то отдельные расчеты могут быть отражены в итоговой дополнительной валюте.

Потоки денежных средств рассчитывают двумя основными методами – прямым и косвенным.

Прямой метод связан непосредственно с составными частями бухгалтерского учета, такими как журналы-ордера, главная книга, аналитический учет, что более близко российским специалистам. Этим методом удобно рассчитывать контрольные показатели за расходованием и поступлением денег. Здесь приток – это преобладание поступлений над расходами, а отток – превышение выплат над доходами. Исходный элемент – выручка с оборота.

Данные для этой методики берут из Баланса предприятия (форма №1), а также из Отчета о движении денежных средств (форма №4), который анализируют "сверху вниз". В частности, NPV от деятельности финансовой вычисляются исключительно этим методом. Такой анализ дает возможность приблизительно объяснить несовпадение между величиной кеш фло фирмы за отчетный период и полученной за то же время прибылью. В то же время, он не способен раскрыть взаимосвязь между величинами изменения денег и финансовым результатом.

Денежный поток пример расчета прямым методом:

| Наименование показателя | Период 1 | Период 2 | Период 3 | Период 4 |

|---|---|---|---|---|

| 1. Остатки по состоянию на начало рассматриваемого периода | ||||

| 2. Поступления, в т.ч.: | ||||

| авансы и выручка от реализации товара; | ||||

| проценты, дивиденды и иные притоки; | ||||

| займы и кредиты | ||||

| 3. Выплаты, в т.ч.: | ||||

| оплата услуг, работ, товаров, выданные авансы; | ||||

| бюджетные платежи (перечисления налогов и взносов в обязательные фонды); | ||||

| оплата труда персонала; | ||||

| финансовые инвестиции; | ||||

| расходы на основные фонды; | ||||

| погашение взятых кредитов | ||||

| 4. Поток денег (поступление - выплаты) | ||||

| 5. Остатки на окончание периода |

Косвенный метод более подходит для аналитики, он основан на последовательной корректировке зарегистрированной прибыли путем вычитания расходов и прибавления доходов, не относящихся к кеш фло. Этот способ дает понимание взаимосвязи между оборотными средствами и финансовым результатом. В данном случае форма №4 бухгалтерского баланса раскрывается "снизу вверх". К упомянутым корректировкам относятся:

- статьи баланса, носящие не денежный характер (убытки и прибыли предыдущих периодов, амортизационные отчисления, курсовые разницы);

- изменение величины запасов, дебиторской задолженности, краткосрочные финансовые обязательства и вложения (кроме займов и кредитов);

- иные статьи, которые можно причислить к финансовой или инвестиционной деятельности.

Пример расчета потока денежных средств косвенным методом:

| Перемещение денег | Период 1 | Период 2 | Период 3 | Период 4 |

|---|---|---|---|---|

| Деятельность операционная | ||||

| Прирост: | ||||

| прибыль чистая; | ||||

| рост задолженности кредиторской; | ||||

| амортизация | ||||

| Уменьшение: | ||||

| рост затрат и запасов; | ||||

| рост задолженности дебиторской | ||||

| Кэш фло от деятельности операционной | ||||

| Деятельность инвестиционная: | ||||

| реализация средств основных; | ||||

| приобретение средств основных | ||||

| Кэш фло от деятельности инвестиционной | ||||

| Деятельность финансовая: | ||||

| выплата дивидендов; | ||||

| динамика кредитов и займов; | ||||

| динамика векселей | ||||

| Кэш фло от деятельности финансовой | ||||

| Итого поток денежный | ||||

| Финансы на начальную дату периода | ||||

| Финансы на конечную дату периода |

Точность прогноза относительно будущего движения средств зависит, в первую очередь, от точности и корректности расчетов таких показателей:

- объемы затрат капитальных на начальном этапе и в течение цикла жизни проекта;

- расходы на производство и продажу продукции, предусмотренной к выпуску, а также прогноз ожидаемых объемов продаж;

- пошаговая необходимость в сторонних финансах.

Качественное прогнозирование cash flow дает возможность потенциальным инвесторам с высокой долей вероятности предвидеть потенциал и ожидаемую прибыльность рассматриваемой инициативы.

Вы узнаете:

- Что такое денежные потоки предприятия.

- Зачем управлять денежными потоками предприятия.

- Какие виды денежных потоков предприятия существуют.

- Как осуществлять анализ движения денежных потоков.

- Какие факторы влияют на денежные потоки.

- Как оптимизировать денежные потоки предприятия.

Разумно организованные денежные потоки предприятия обеспечивают налаженность операционного цикла, повышение объемов производства и рост продаж. Вместе с тем каждое нарушение платежной дисциплины негативно влияет на образование производственных резервов сырья и материалов, степень производительности труда, сбыт готовой продукции, рыночную позицию предприятия и другие факторы. Даже у довольно прибыльных компаний может возникать неплатежеспособность по причине дисбаланса во времени различных денежных потоков (далее ДП).

Обладать капиталом и не использовать его – это не стиль Генерального Директора. Поэтому мы подготовили статью, которая поможет определиться, куда можно инвестировать, а куда лучше вообще не обращаться.

В статье Вы также найдете удобную таблицу, с указанием рисками и доходностью различных инструментов инвестирования.

Роль управления денежными потоками предприятия

Денежный поток предприятия является совокупностью поступлений финансовых средств и выплат в установленный период времени, сформированных в ходе хозяйственной деятельности. Он отражает движение денег, которые в некоторых случаях не принимаются в расчет при определении прибыли. Кроме того, ДП включает налоговые платежи и штрафы (пени), инвестиционные затраты, амортизационные расходы, авансированные и заемные средства.

Приток денег происходит из следующих источников:

- выручка от продажи товаров (услуг) и выполнения работ;

- рост уставного капитала за счет дополнительной эмиссии акций;

- получение займов, кредитов, доходов от эмиссии корпоративных облигаций, др.

Чистый приток ДС (запас наличности) отражает разность всех поступлений и отчислений денежной массы.

Фигурально денежный поток представляется в виде финансового «кровотока» хозяйственного организма субъекта. Отлично налаженная система денежных потоков предприятия – это первостепенный показатель экономического благополучия, условие для получения высоких финальных результатов его деятельности.

В сложных обстоятельствах нынешней экономики, вызванных санкциями, скачком цен и неустойчивостью рубля, важнейшей задачей финансового менеджмента становится результативное управление материальными ресурсами.

Эффективное руководство потоками денежных средств предприятия гарантирует его финансовое равновесие и доходность в ходе стратегического продвижения. Скорость экономического подъема и экономическая стабильность организации во многом устанавливаются степенью взаимной устойчивости и синхронизации масштабов разных видов ДП во временных интервалах. Высокий уровень данной согласованности и постоянства позволяет оптимизировать и поднять качество финансового управления, а также значительно ускорить достижение стратегических целей субъекта.

В общем, оптимальная организация денежных потоков предприятия поможет максимально сбалансировать его операционный процесс. Каждый сбой в проведении платежей негативно влияет на образование промышленных резервов сырья и материалов, степень производительности труда, сбыт готовой продукции, рыночную позицию предприятия и другие факторы. Вместе с тем качественно организованные и оптимизированные ДП способствуют неизменному увеличению масштабов производства и реализации товаров, совершенствуют капитализацию бизнеса.

Виды денежных потоков предприятия

Концепция «денежный поток» объединяет в себе различные виды потоков, сопряженных с хозяйственной деятельностью. Для целенаправленного и плодотворного управления ДП их следует классифицировать особым образом по нескольким ключевым признакам.

- По объему хозяйственной деятельности встречаются денежные потоки:

- ДП предприятия – наиболее крупный и суммирующий показатель по данному признаку, который отражает все финансовые поступления и затраты организации в целом.

- ДП структурного подразделения – более конкретизированный показатель денежных потоков предприятия, указывающий на движение финансов в отделах, службах, филиалах и представительствах компании.

- ДП каждой операции – специфический оперативный учет перемещения кассовой наличности юридического лица.

- По типу хозяйственной деятельности ДП делятся на:

- общий поток циркулирования кассовой наличности – суммарный объем поступивших или уплаченных наличных денег;

- текущий (операционный) денежный поток предприятия – перечисления поставщикам сырья (материалов); подрядным исполнителям определенных услуг для обеспечения основной и прочей работы; выдача зарплаты персоналу, выполняющему операционный процесс и управляющему им;

- инвестиционный поток – поступление денег и платежи, связанные с проведением конкретного и финансового инвестирования, реализацией выбывающих нематериальных активов и основных средств, заменой долговременных финансовых активов портфеля ценных бумаг и прочие подобные ДП, сопряженные с инвестиционной деятельностью организации;

- поток финансовой деятельности – доходы и расходы, направленные на вовлечение вспомогательного паевого либо акционерного капитала, приобретение длительных и краткосрочных займов (кредитов), оплату дивидендов в денежном эквиваленте и процентных ставок по вкладам владельцев и ряд других ДП, сопровождающих внешнее финансирование экономической активности.

- По направленности движения:

- входящий ДП (приток) вмещает сумму всех финансовых поступлений, учтенных за конкретный отчетный период;

- исходящий ДП (отток), напротив, подразумевает все выплаты, совершенные за какой-то отрезок времени.

- По форме проведения денежные потоки предприятия бывают:

- наличными (передача организацией денег с рук на руки);

- безналичными (движение денег отражается лишь в ).

- По области обращения ДП делят на:

- внешние – поступления и выплаты физическим (юридическим) лицам. За счет данного потока остаток денег на предприятии повышается или снижается;

- внутренние – движение финансовой наличности внутри самого предприятия. Этот поток обеспечивает внутренний оборот живых денег, поэтому на остаток влиять не может.

- По длительности ДП могут быть:

- краткосрочными (когда организация вкладывает деньги на срок, не превышающий одного года);

- долгосрочными (когда вклады делаются на срок от года и более, этот поток кассовой наличности относят к долгосрочным).

- По масштабу денежные потоки предприятия подразделяются на:

- дефицитные (когда имеется недостаток средств для погашения собственных долгов). Поток будет отнесен к дефицитным, если даже при положительном остатке у организации не хватает денег на удовлетворение ее потребностей;

- оптимальные (когда из полученных доходов образуется остаток, достаточный для полного погашения всех обязательств фирмы);

- избыточные (когда суммарный объем поступлений превышает расходы на удовлетворение всех потребностей). В этом случае на предприятии создается положительный остаток.

- По типу валюты ДП может формироваться так:

- в национальной валюте (поток считается таковым, если в расчетах участвуют денежные знаки государства, где расположена и функционирует компания);

- в иностранной валюте (такой поток имеет право на существование, если в обороте предприятия используются денежные знаки другой страны).

- По предсказуемости денежные потоки предприятия определяют как:

- планируемый ДП (если можно заранее спрогнозировать, когда деньги поступят в компанию, сколько их будет, а также установить примерные статьи расходов этих средств);

- непланируемый ДП (когда имеет место неожиданное, внеплановое движение денежной массы).

- По непрерывности создания потоки бывают: